源泉所得税の納期の特例を受けている場合の過納額の還付の方法

納期の特例を受けている場合の過納額の還付の方法

給与の支給人員が常時10人未満である源泉徴収義務者は、源泉徴収した所得税および復興特別所得税(所得税等)を、半年分まとめて納めることができます。

これを「納期の特例」といい、この納期の特例の適用を受けると、その年の1月から6月分の所得税等を7月10日に、7月から12月分の所得税等を翌年1月20日に、年2回にまとめて納付することができるようになります。

(関連記事↓)

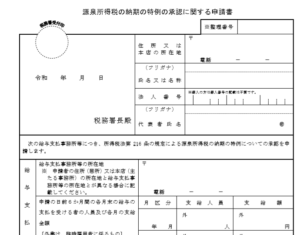

源泉所得税の納期の特例の申請タイミングによるまとめ納付の開始時期の違い

ところで、源泉徴収義務者が納期の特例を受けている場合に、年末調整の結果、過納額が生じたことにより還付を受けることとなることがありますが、

このようなときには、どのような方法で所得税等の還付を受ければよいかについて、見てみましょう。

過納額の還付の方法

給与の支払者は、源泉徴収をした所得税等の合計額が年調年税額よりも多い場合には、その差額の税額を従業員各人ごとに還付をするのですが、その方法は次のとおりとなっています。

納期限が未到来の税額を原資に還付

年末調整を行った月分(納期の特例の適用を受けていない場合には12月分であるが、納期の特例の承認を受けている場合にはその年7月から12月までの分)として納付する源泉徴収税額から差し引いて、給与の支払者が過納となった各人に還付します。

還付しきれない場合の還付方法

上記により還付しきれないときは、その後に納付する源泉徴収税額から差し引いて順次還付します。

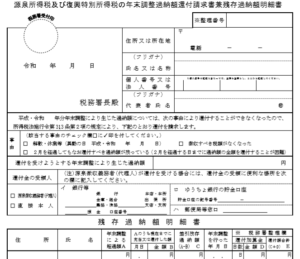

なお、次のような場合には、「源泉所得税及び復興特別所得税の年末調整過納額還付請求書兼残存過納額明細書」を作成し、一定の書類を添付して給与の支払者の所轄税務署長に提出し、税務署から還付を受けることとなります。

- 解散、廃業などにより給与の支払者でなくなったため、還付することができなくなった場合

- 徴収して納付する税額がなくなったため、過納額の還付ができなくなった場合

- 納付する源泉徴収税額に比べて過納額が多額であるため、還付することとなった日の翌月から2か月を経過しても還付しきれないと見込まれる場合

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令や経験をもとに概要を記載したもので、記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については記載者の見解ですので、実際の適用においては必ず個別具体的な内容をお近くの税理士や税務署などにご確認くださいますようお願い申し上げます。