消費税率のアップにより、消費税の納税資金の準備について注意すべき点

はじめに

令和元年(2019年)10月1日より、消費税等の税率が8%から10%に引き上げられますが、この引き上げにより、課税事業者の方については、納税のための資金繰りについて注意すべき点があります。

消費税率のアップが資金繰りにどのように影響するのか、注意すべき点を見てみましょう。

消費税率アップにより資金繰りで注意すべき点

消費税及び地方消費税(消費税等)の中間納付額は、直前の課税期間の確定消費税額を基礎に計算されます。

消費税等の税率の引き上げにより、年間の消費税等の額は、税率改正日以降は10%で計算されますが、

税率引き上げ直後の課税期間における中間納付額は、直前の課税期間の確定消費税額を基礎としているため、税率改正前の8%で計算されます。

従って、10%の税率により計算された消費税額と、8%の税率により計算された中間納付額との差額(2%の差の累積部分)を確定申告時にまとめて納付する必要が生じてきます。

消費税等の申告・納付のイメージ

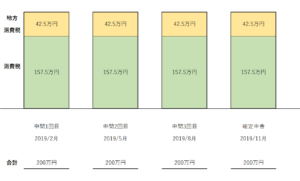

従来の納付イメージ

9月決算法人で、年3回の中間申告の場合

・年税額 800万円

・中間申告による納付額 600万円

(200万円×3回=600万円)

・確定申告による納付額 200万円

(800万円-600万円=200万円)

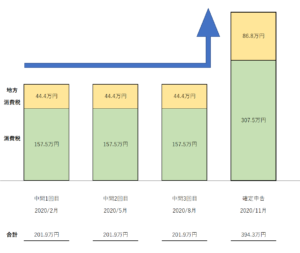

税率引き上げ後の納付イメージ

9月決算法人で、年3回の中間申告の場合

前期と決算内容が同様であったと仮定すると、

・年税額 1,000万円

・中間申告による納付額 605.7万円

(201.9万円×3回=605.7万円) 地方消費税は引き上げ後の税率1.7%→2.2%を適用

・確定申告による納付額 394.3万円 (ほぼ倍増)

(1,000万円-605.7万円=394.3万円)

※ここでは軽減税率は考慮していません。

最後に

消費税は納付額が多額になる可能性が高い税金です。

消費税の中間納付制度は、その多額の納付額を売り上げ規模に応じて複数回に分割することにより、1回あたりの納付額を低く抑えて、事業者の資金繰りをやり易くしているのですが、一方で、国側としても確実に税収を確保するために設けられた制度といえます。

今回の消費税率のアップに伴い、特に9月決算法人については確定申告時の納付額が大きく増加しますが、消費税の課税事業者の皆様におかれましては計画的に納税資金の確保にご留意いただきたいと思います。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令をもとに記載しております。法改正等があった場合には記載内容に相違が生じる可能性があります。

また、記事中の意見部分については作成者の見解ですので、実際の適用時には、個別具体的な内容をお近くの専門家にご相談のうえ判断してくださいますようお願い申し上げます。