消費税の軽減税率制度が実施されたときに日々の業務で対応が必要なこと

日々の業務で対応が必要なこと

令和元年(2019年)10月1日から、消費税及び地方消費税の税率が8%から10%に引き上げられると同時に、消費税の軽減税率制度が実施されます。

軽減税率制度の実施に伴って日々の業務で対応が必要なことを、仕入れ(経費)関係、売上げ関係に区分して記載しましたのでご確認ください。

仕入れ(経費)関係

軽減税率対象品目の仕入れの有無を確認

まず、日々の仕入れや経費支払いが生じたときに、軽減税率対象品目の仕入れの有無を確認します。

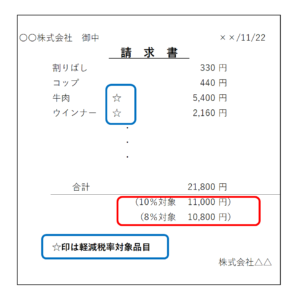

請求書等の受領と内容確認、追記

2019年10月1日以降の区分記載請求書等保存方式のもとでは、

軽減税率対象品目の仕入れや経費支払いがある場合には、

交付された請求書等に、

従来の記載事項(※1)に加えて、

①軽減税率対象品目である旨

②税率の異なるごとに合計した税込み金額

の記載が必要とされていますのでよく確認しましょう。

(記載例)

もし、交付された請求書等にそれらの記載がなければ、事業者自ら、その取引の事実に基づいて追記することが可能です。

※1 従来の記載事項

・請求書発行事業者の氏名又は名称

・取引年月日

・取引の内容

・対価の額

・請求書受領者の氏名又は名称

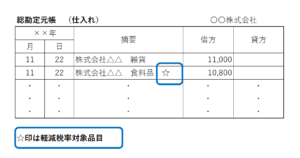

税率ごとに区分して帳簿等に記帳

課税事業者は、交付された請求書等に基づいて、仕入れや経費支払いを税率ごとに区分して帳簿等に記帳をします。

軽減税率対象品目の仕入れや経費支払いがある場合には、

従来の記載事項(※2)に加えて、

軽減税率対象品目である旨

の記載が必要とされています。

(記載例)

※2 従来の記載事項

・課税仕入れの相手方の氏名又は名称

・取引年月日

・取引の内容

・対価の額

売上げ関係

顧客からの問い合わせに答えられるように準備

軽減税率対象品目を確認し、顧客からの問い合わせに答えられるように準備をします。

なお、免税事業者の方も、課税事業者の方と取引をする場合には、区分記載請求書等の交付を求められることがあります。

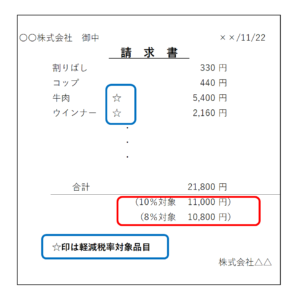

請求書等の交付

2019年10月1日以降の区分記載請求書等保存方式のもとでは、

課税事業者は、交付する請求書等に、

従来の記載事項(※3)に加えて、

①軽減税率対象品目である旨

②税率の異なるごとに合計した税込み金額

の記載が必要となります。

(記載例)

※3 従来の記載事項

・請求書発行事業者の氏名又は名称

・取引年月日

・取引の内容

・対価の額

・請求書受領者の氏名又は名称

軽減税率対象品目である旨を示す方法

次のような方法で軽減税率対象品目である旨を示すことができます。

- 軽減税率対象品目に「※」印や「☆」印等の記号を記載して、その記号が軽減税率対象品目を示すことを明らかにする方法

- 同一請求書内で、商品を税率の異なるごとに区分して、区分した商品が軽減税率の対象であることを表示する方法

- 税率ごとに請求書等を分けて発行する方法

税率ごとに区分して帳簿等に記帳

交付した請求書等の控えに基づいて、売上げを税率ごとに区分して帳簿等に記帳をします。

税率区分を設けて「8%」と記載する方法や、税率コードを記載する方法も認められます。

注意点

注意すべき点として、

たとえ軽減税率対象品目の”売上げ”がなかったとしても、

福利厚生費や交際費等、新聞図書費として、軽減税率対象品目である飲食料品や定期購読新聞を購入する場合には、日々の業務での対応が必要となります。

「ウチは食品業界ではないから関係ない」とならないようにいたしましょう。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令をもとに記載しております。法改正等があった場合には記載内容に相違が生じる可能性があります。

また、記事中の意見部分については作成者の見解ですので、実際の適用時には個別具体的な内容をお近くの専門家にご相談くださいますようお願い申し上げます。