離婚に伴う財産分与があった場合の税務上の取り扱いについて

はじめに

最近、離婚に関するニュースを目にしたので、離婚に伴う財産分与があった場合の税務上の取り扱いについて、概要をお話ししてみたいと思います。

離婚に伴う財産分与があった場合の取り扱い

民法の規定

離婚に伴う財産分与は、民法の規定に基づいて行われます。

夫婦間での協議や、家庭裁判所の調停・審判、裁判所の決定によって夫婦間の権利義務が確定して、この確定した内容に従って権利を行使したり義務を履行することになります。

財産分与した者の税務上の取り扱い

譲渡所得課税

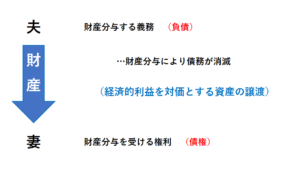

税務上は、離婚に伴う財産分与は、財産分与をした側に財産分与義務という負債の消滅を経済的利益の対価とする資産の譲渡があったものとして取り扱われます。

そして、

財産分与した財産が、譲渡所得の起因となる資産(土地・建物などの不動産、株式、ゴルフ会員権など)である場合には、譲渡所得の課税の対象となります。

譲渡所得の計算式

| 財産分与時の時価 - ( 取得費 + 譲渡費用 ) = 譲渡所得 |

→→→ 取得した時から値上がりしていると、譲渡益に所得税等が課税されるということですね。

なお、

財産分与により譲渡した財産が、財産分与した者のマイホームである場合には、

居住用財産に係る譲渡所得の課税の特例(3,000万円特別控除)

の適用があり、

さらに、

譲渡年の1月1日現在で10年超保有していたマイホームであるならば、

長期の居住用財産に係る軽減税率の特例(6,000万円まで、所得税率15%→10%に軽減)

を併せて適用することができます。

課税関係が生じるのはあくまでも譲渡所得の起因となる資産についてなので、

財産分与が現金でされた場合には譲渡所得は課税されません。

財産分与を受けた者の税務上の取り扱い

贈与税の課税の対象外

財産分与は、財産の贈与には該当せず、基本的には贈与税は課税されません。

また、不動産取得税についても非課税措置や減免の対象となっていたりするので、それぞれの不動産所在地の都道府県税事務所などに確認するとよいでしょう。

贈与税は課税されませんが、

財産分与を受けた後に、その財産から生じた所得については、もちろん所得税等が課税されます。

(財産分与後に所得税等が課税される例)

- 株式から生じる配当等 … 配当所得

- 不動産から生じる所得 … 不動産所得

- 分与を受けた財産を譲渡 … 譲渡所得(※)

あと、固定資産税なども課税されますね。

(※)譲渡所得の場合、財産分与をした者の取得日・取得費は引き継がず、取得日・取得費はそれぞれ次のようになります。

- 取得日 … 財産分与を受けた日

- 取得費 … 財産分与を受けた時の時価

財産分与した時については、基本的に課税されるのは財産分与した者ということですね。

参考

離婚しないで相続開始となった場合

相続人等に相続税が課税

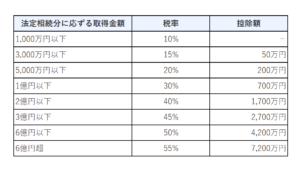

法定相続分に応ずる取得金額が 6憶円超の場合 … 税率55%

特に夫婦間では相続税の計算上、軽減措置等があったりしますが、取得金額が6億円超になると最高税率の55%で課税されます。

(相続税の税率表)

離婚前に贈与した場合

受贈者に贈与税が課税

基礎控除後の贈与財産の課税価格が 3,000万円超(夫婦間)の場合 … 税率55%

相続税の補完税でもある贈与税は、相続税に比べて財産の価格が低くても(3,000万円超で)、最高税率の55%で課税されます。

なお、離婚前にする夫婦間の贈与の場合には、

贈与税の配偶者控除(婚姻20年以上、マイホームなどの贈与に限定で、課税価格2,000万円控除)

の適用を受けることも可能です。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令等をもとに概要のみ記載したものです。法改正等があった場合には記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については作成者の見解ですので、実際の適用時には個別具体的な内容をお近くの専門家にご相談くださいますようお願い申し上げます。