副業で得た利益が20万円以下であっても申告が必要な場合(所得税、住民税)

副業で得た利益が20万円以下であっても申告が必要な場合がある

最近、サラリーマンの方で副業をしている人が増えてきているのではないでしょうか。

これまでだと、会社側で年末調整をして、ほとんどの場合はそれで終了でした。

ところが、副業をはじめると、年末ごろになって果たして自分は確定申告しなければならないのかどうかが気になりはじめます。

そして、調べた結果、副業の利益(所得)の合計額が20万円以下なので確定申告が不要であると知り、

ホッ

としている方が多いかも知れません。

しかし、それだけでは100%正しいとは言えません。

確かに、年末調整だけで終了すれば所得税の確定申告は要らないし、副業の所得の合計が20万円以下であれば申告は要りません。

これら一つ一つの情報は正しいのですが、それが全てではありません。

副業の所得が20万円以下であっても申告しなければならない人がいるのです。

それでは、どのような人が申告しなければならない人に該当するのかを見てみましょう。

別の理由で確定申告する人は、副業も含めて申告することに

サラリーマンだけど年末調整だけで終了しない人は確定申告をすることになります。

サラリーマンで確定申告をする人は、

例えば、

- 年収2,000万円を超えている、

- 医療費控除を受けたい、

- 寄付金控除を受けたい、

- 雑損控除を受けたい、

- 災害減免法により源泉徴収の猶予などをうけている、

- 給与所得の特定支出控除を受けたい、

- 上場株式の譲渡損失の繰越をしたい、

- 上場株式の複数の口座の損益通算をしたい、

- 住宅ローン控除の初年度の申告をする、

- 不動産の売買をした、

などなど、

人それぞれ様々な理由があると思います。

確定申告する理由はいろいろありますが、

いったん確定申告をするとなると、

副業の所得が20万円以下だからといっても、申告不要にはなりません。

ここが注意点です。

確定申告をする場合には、所得20万円未満の副業なども含めて申告しなければならないのです。

(注)

ただし、次の所得は副業の所得には含まれません。したがって申告は要らないと考えます。

- 申告不要を選択した上場株式等の配当等、非上場株式の少額配当等

- 申告不要を選択した特定口座の源泉徴収選択口座内上場株式等の譲渡所得

- 申告不要を選択した特定公社債の利子

- 源泉分離課税の預貯金の利子、一般公社債等の利子等

- 源泉分離課税の抵当証券などの収益

- 源泉分離課税の一時払養老保険の差益(保険期間等が5年以下のもの及び保険期間等が5年超で5年以内に解約されたもの)

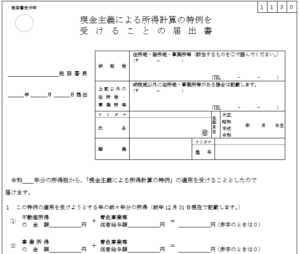

所得税の確定申告をしない人は、住民税の申告をすることに

次に、

サラリーマンで年末調整のみで終了した人で、

上記のような別の理由で所得税の確定申告をすることもなく、

副業で得た所得の合計が20万円以下である場合です。

この場合には、「所得税」の確定申告は必要ありません。

しかし、注意点として、

副業所得が少しでもあれば、

「住民税」については申告しなければなりません。

「所得税」が申告不要でも、「住民税」については申告不要にはなりませんので、ご自身で申告する必要があるのです。

忘れがちなので、ご注意ください。

まとめ

サラリーマンで副業の所得がある人で、

- 副業所得20万円超の人・・・所得税の確定申告が必要(住民税の申告は不要)

- 副業所得20万円以下だけど別の理由で所得税の確定申告をした人・・・住民税の申告は不要

- 副業所得20万円以下の人・・・住民税の申告が必要(所得税の確定申告は不要)

所得税の確定申告をすると国から地方にその情報が伝達されるのと、おそらく所得税では少額不追及のため、このような仕組みになっています。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令または経験などをもとに記載したものです。法改正などにより記載内容に相違が生じる可能性があります。

記事中の意見部分については記載者の見解ですので、実際の適用においては個別具体的な内容をお近くの税理士にご相談くださいますようお願い申し上げます。