純損失の繰越控除と、純損失の繰戻し還付のいずれを採用するかの判断基準

事業所得などに赤字がある場合

事業所得などに赤字の金額がある場合で、一定の他の所得と損益通算をしてもなお控除しきれない部分の金額を「純損失の金額」といいます。

赤字になることは何とかして避けたいものですが、特に起業したてのころや、事業拡張などのために経費が増加したとき、また災害等の影響があったときには、赤字が生じやすくなるといえます。

その結果として、純損失の金額が生じたときには、

①その損失額を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除することもできますし(純損失の繰越控除)

②前年の申告も青色申告であるならば、純損失の繰越控除に代えて、その損失額を前年に繰り戻して、前年分の所得税の還付を受けることもできます(純損失の繰り戻し還付)。

純損失の繰越控除を採用する場合

純損失の繰越控除を採用する場合には、翌年以降3年内の次の税金の計算に影響を及ぼします。

- 所得税(復興特別所得税を含む)

- 住民税

- 個人事業税

また、所得の金額に影響を受ける次の保険料の計算(所得割額の計算)にも影響があります。

- 国民健康保険料

- 後期高齢者医療保険料

繰越控除を採用すると、翌年以降3年内の所得金額の減額になり、その所得金額をもとに計算される上記の税金等が減額されることとなります。

したがって、所得税率が同じである場合などの場合には、純損失の繰越控除の方が、次の純損失の繰戻し還付に比べて、節税効果が高いと考えられます。

純損失の繰越控除をするには確定申告書を提出する必要があり、繰り越した年以降についても連続して確定申告書を提出しなければなりません。

純損失の繰戻し還付を採用する場合

純損失の繰戻し還付を採用する場合には、前年の所得税額を限度として、所得税についてのみ還付されることとなります。

前年も本年も青色申告書を提出する必要があり、本年分については、確定申告期限(3月15日)までに提出しなければなりません。

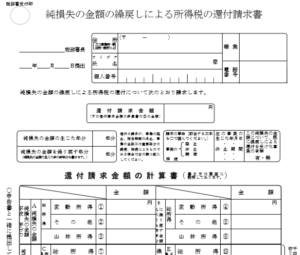

純損失の繰戻し還付を請求する個人事業者は、「純損失の金額の繰戻による所得税の還付請求書」を税務署長に提出するのですが、この場合、税法上は税務調査を実施したうえで還付されることとなっています。

なお、還付税額には、還付加算金がプラスされて還付されます。

どちらを採用するかの判断基準

繰越控除を採用した方が良いとき

- 繰り越した純損失の金額を翌年以降3年内に使い切ることが見込まれるとき

- 税務調査を受けたくないとき

(繰越控除にしたからといって必ずしも税務調査が実施されないというわけではありませんのでご注意ください。)

繰戻し還付を採用した方が良いとき

- 資金繰りの関係上、すぐに還付される金額を受け取りたいとき

- 繰り越した純損失の金額を翌年以降3年内に使い切ることが見込まれないとき

繰戻し還付を採用したときの還付税額

還付税額の計算式は次のとおりです。

<算式>

前年の所得税額 -

(前年の課税所得金額 - 純損失の金額)× 前年分の所得税率