下請代金支払遅延等防止法に基づいて支払いを受ける下請代金遅延利息にかかる経理処理(勘定科目、消費税、法人税、所得税)

下請代金遅延利息の支払いを受けるケース

職場に、「お詫びとお支払い通知」といったようなタイトルの書面が、得意先から突然に送付されてくることがあります。

「支払ってください」、ではなく、「お支払いします」

という文面です。

そして、少し日を置いて、実際に下請代金遅延利息が振り込まれてきたりします。

これは、売上代金がこちら側に支払われる日が、下請代金支払遅延等防止法に規定されている期日よりも遅れていたことによるものです。

こっちは全然気がつかなくても、(仮に気付いていたとしても、言い出しにくいところがありますが)、

取引先(親事業者側)においては、社内監査などで判明したのか、中小企業庁の調査で判明したのかもしれません。

下請代金支払遅延等防止法という法律を遵守するために、それまでの誤りを訂正するために払われることがあります。

それでは、下請代金遅延利息というものが何なのか、

経理処理はどのようにすればよいのかを見てみましょう。

下請代金遅延利息とは

「下請代金遅延利息」とは、親事業者から下請事業者に対して、支払期日までに支払わなかった場合に、

親事業者が下請事業者から給付を受領した日(役務の提供を受けた日)から60日(暦で2か月)経過後から、実際に支払を行った日までの日数に年率14.6%を乗じた金額を遅延利息として支払う義務に基づいて支払われる利息相当額をいいます。

簡単に言えば、

「受領日から60日以内に下請会社に料金を支払わなかった場合に課せられる支払遅延の利息のようなもの」です。

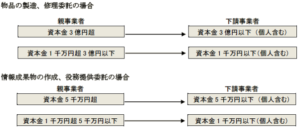

ここで、「親事業者」とか「下請事業者」とかが登場しますが、これは図で示すと次のような関係になるものがそれぞれ該当します。

出典:中小企業庁ウェブサイト(https://www.chusho.meti.go.jp/keiei/torihiki/daikin.htm)

この図の一例では、

資本金3億円超の会社から資本金3憶円以下の会社または個人に、物品の製造を発注した場合、

資本金3億円超の会社を「親事業者」、資本金3憶円以下の会社または個人を「下請事業者」と呼び、下請代金支払遅延等防止法という法律が適用されることになります。

一定額を超える資本金の大きな強い会社が、一定額以下の資本金の小さな弱い会社に、60日を超えての支払遅延をして、いわゆる弱い者いじめをしてはいけないということになっているのです。

それでは次に、このような遅延利息を下請事業者が受け取ったときには、どのような経理処理をすれば良いのかを見てみましょう。

下請事業者が受け取った遅延利息の経理処理

勘定科目

下請事業者が受け取った遅延利息の勘定科目は 営業外収益の雑収入などで処理します。

<仕訳例>

(借方)現金預金 100 /(貸方)雑収入 100

消費税の課税区分

下請事業者が受け取った遅延利息の消費税の課税区分は 預貯金や貸付金の利子と同じように非課税取引として処理することとなります。

法人税

法人である下請事業者が受け取った遅延利息は、受取利息と同じように益金に算入されます。

所得税

個人である下請事業者が受け取った遅延利息は、事業用貸付金の貸付利息と同じように、事業所得などの総収入金額に算入することになると考えます。

この点については、例えば預金利息の利子所得とは、所得区分が違うと理解しておけばよいでしょう。

ご覧いただきまして誠にありがとうございました。