外国為替証拠金取引(FX)の課税について

外国為替証拠金取引とは

外国為替証拠金取引(FX=Foreign Exchange)とは、外国為替(外国通貨)の売買を、一定の証拠金(保証金)を預託することにより、レバレッジをかけて、その証拠金の何倍から何十倍もの取引単位(金額)で行う取引をいいます。

例えば、

為替レートが1ドル100円の場合、外貨預金等の通常の外貨取引では、10,000ドル購入するのに100万円の資金を必要としますが、FX取引ではその資金の何分の1から何十分の1の証拠金を預託するだけで10,000ドルを購入することができます。

外国為替証拠金取引(FX)の課税関係

外国為替証拠金取引(FX)の差金等決済により生じた損益の課税関係は、以下のとおりです。

なお、外国為替証拠金取引(FX)には、店頭デリバティブ取引と市場デリバティブ取引(金融商品取引所の開設する金融商品市場で行われる取引)がありますが、原則として、いずれの場合も課税関係は同じです。

差金決済による差益が生じた場合の「申告分離課税」

「先物取引に係る雑所得等」の金額に対して、所得税(復興特別所得税を含む)と住民税をあわせて合計20.315%の税率により、申告分離課税で課税されます。

「先物取引に係る雑所得等」の金額は、差金決済損益とスワップポイントの合計から必要経費を控除して計算します。

なお、「先物取引に係る雑所得等」とは、一定の先物取引による事業所得の金額、譲渡所得の金額、雑所得の金額の合計額をいいます。

差金決済による差損が生じた場合の「損益通算」と「繰り越し」

複数の「先物取引に係る雑所得等」の金額があるときには損益通算をすることはできますが、「先物取引に係る雑所得等」以外の所得との損益通算はできません。

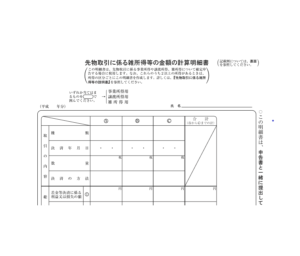

損益通算をしてもなお引ききれない損失の金額は、一定の明細書を添付した申告を要件に、翌年以後3年間繰り越すことができ、繰り越した3年内に「先物取引に係る雑所得等」の金額から控除することができます。

「総合課税」となる場合

平成23年12月31日以前に行われた店頭デリバティブ取引と、平成28年10月1日以後に行う店頭デリバティブ取引のうち、金融商品取引業者(第一種金融商品取引業を行う者に限ります。)以外の者又は登録金融機関以外の者を相手方とする一定の取引は、申告分離課税ではなく、総合課税の対象(一般的には雑所得)となり、超過累進税率で課税されることとなります。

また、平成24年1月1日以後に行う店頭デリバティブ取引であっても、金融商品取引法に規定する店頭デリバティブ取引に該当しない一定の取引については、申告分離課税ではなく、総合課税となります。

なお、総合課税の対象となる場合には、申告分離課税である「先物取引に係る雑所得等」との損益通算はできません。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令や経験をもとに概要を記載したものです。法改正等があった場合には記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については記載者の見解ですので、実際の適用においては個別具体的な内容をお近くの専門家にご相談くださいますようお願い申し上げます。