中古資産の耐用年数の計算方法

中古資産の耐用年数

中古資産を取得した場合の減価償却計算においては、

その資産の種類等ごとに定められている「法定耐用年数」を使用せずに、中古資産の「取得後の使用可能期間の年数」を耐用年数とすることができます。

そして、「取得後の使用可能期間の年数」を合理的に見積もることが困難なときは、「簡便法による年数」(簡便法)の耐用年数とすることもできます。

一般的には、「取得後の使用可能期間の年数」を合理的に見積もることが困難な場合が多いので、

「簡便法」を採用することが多いと思われます。

それでは、「簡便法」の耐用年数の計算方法を見てみましょう。

「簡便法」による中古資産の耐用年数

法定耐用年数の一部を経過した資産の場合

<計算式>

(法定耐用年数-経過年数)+経過年数×20/100

<計算例>

(1) 法定耐用年数-経過年数

6年 - 4年 = 2年

(2) 経過年数×20/100

4年 × 20% = 0.8年

(3) 耐用年数

2年 + 0.8年 = 2.8年(端数切捨て) → 2年

計算により、1年未満の端数が生じたときにはその端数を切り捨てます。

例えば4年落ちの自動車は、一番短い耐用年数(2年)で償却できるということですね。

法定耐用年数の全部を経過した資産の場合

<計算式>

法定耐用年数×20/100

<計算例>

経過年数×20/100

6年 × 20% = 1.2年(2年未満は2年) → 2年

計算した年数が2年未満の場合は2年とします。(中古資産の耐用年数は少なくとも2年となります。)

資本的支出があった場合の注意点

中古資産を使用するための資本的支出(増築・改修等)の金額が、その中古資産の取得価額の50%超の場合には、「簡便法」により耐用年数を計算できません。

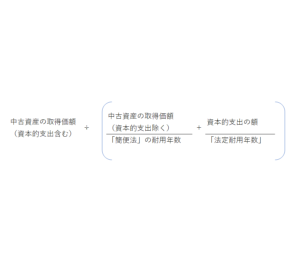

この場合には、「取得後の使用可能期間の年数」を見積もる必要がありますが、次の算式によることも認められています。

<計算式>

<計算例>

法定耐用年数22年、 経過年数が10年

中古資産 1,000,000円、 再取得価額 1,100,000、 資本的支出 800,000円 の場合

1,800,000 ÷ {(1,000,000/ ((22-10)+10×20%)) +(800,000/22)}=16.69…(1年未満の端数切捨て) → 16年

なお、中古資産を使用するための資本的支出(増築・改修等)の金額が、その中古資産の再取得価額(現在の新品価額)の50%超の場合には、「法定耐用年数」が適用されます。

その他の注意点

はじめから中古資産の耐用年数を計算しなかった場合

中古資産の耐用年数の算定は、その中古資産を事業の用に供した事業年度においてすることができるものですから、その事業年度において耐用年数の算定をしなかったときは、その後の事業年度において耐用年数の算定をすることはできません。

経過年数に月の端数がある場合

簡便法で計算するときに、経過年数に月の端数があるときには、すべて月数換算したうえで、上記の式により計算することとなります。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令や経験をもとに概要を記載したものです。法改正等があった場合には記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については記載者の見解ですので、実際の適用においては個別具体的な内容をお近くの専門家にご相談くださいますようお願い申し上げます。