消費税の任意の中間申告制度

消費税の「任意の中間申告」ができる事業者

「任意の中間申告書」の提出が可能な事業者は、個人の場合は前年、法人の場合は前事業年度(直前の課税期間といいます。)の消費税の年税額が48万円以下(地方消費税は含みません。)の者です。

ちなみに、直前の課税期間の年税額が48万円を超える事業者は、消費税の中間申告書の提出・納付の義務があるので、任意でもなんでもなく、中間申告は義務となっています。

(参考:消費税の中間申告、中間納付をしなければならない事業者 ↓)

なぜ、わざわざ自主的に「任意の中間申告」をするのか

直前の課税期間の年税額が48万円以下の事業者は、消費税の中間申告・納付の義務がなく、年1回の確定申告・納付だけとなっています。

この年1回の確定申告・納付のときまで資金的に余裕があるのですが、逆に年1回だからこそ、その時の税負担が重く感じてしまうことがあるかもしれません。

このような一時的な負担を避けたい事業者のために、手許に資金があるうちに半年経過分の消費税を前もって納めておくことができるようになっています。

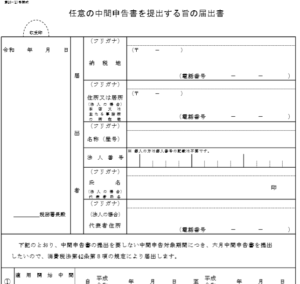

「任意の中間申告」をするための手続き

課税期間開始の日から6ヶ月間を「任意の中間申告」の対象期間とし、その6ヶ月間のうちに「任意の中間申告書を提出する旨の届出書」を所轄税務署長に提出します。

あとは、「中間申告の対象となる課税期間の末日の翌日から2月以内」に中間申告書を提出して納付するだけです。

例えば、

個人事業者なら、

6月末までに届出書の提出

8月末までに申告・納付

となります。

中間申告書の提出をしなかった場合

「任意の中間申告」の届出をしたけど、中間申告書の提出をしなかった場合には、何もペナルティーはありません。

もちろん、納付もできませんが。

下記の「任意の中間申告」の”取りやめ”があったとみなされます。

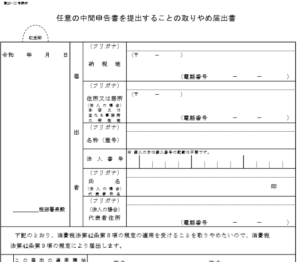

中間申告書の提出をしない(取りやめる)こととした場合

課税期間開始の日から6ヶ月間の中間申告対象期間中に、「任意の中間申告書を提出することの取りやめ届出書」を所轄税務署長に提出します。

もともと自主的な納付なので提出の制限はありません。

中間申告書を提出したけど納付しなかった場合

中間申告書の提出をしなかった場合にはペナルティーはありませんが、

中間申告書の提出をしたにもかかわらず納付をしなければ、延滞税の計算の対象となってしまいますのでご注意ください。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令や情報、経験をもとに概要を記載したものです。法改正等があった場合には記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については記載者の見解ですので、実際の適用においては個別具体的な内容をお近くの専門家にご相談くださいますようお願い申し上げます。