給与の源泉徴収税額を誤って多く納付してしまったとき

給与の源泉徴収税額を誤って多く納付してしまったとき

源泉徴収税額など、税金を誤って多く納付してしまったときのその多く納付してしまった部分を「過誤納金」というのですが、

給与の源泉徴収税額にかかる過誤納金については、その還付を、だれが、いつ、どのようにして受けることができるのかについて、見てみましょう。

過誤納金とは

給与等の源泉徴収税額にかかる過誤納金には、次のようなものが考えられます。

1.源泉徴収義務者が源泉徴収税額として、正しい税額を超えて納付してしまった場合における、その納付した金額と正しい税額との差額

2.源泉徴収の対象となった給与等の支払額が、計算間違いなどにより過大であったため、源泉徴収義務者がいったん支払った給与等の返戻を受けた場合における、その返戻前後における給与等にかかる源泉徴収税額の差額

過誤納金の請求は源泉徴収義務者がおこなう

源泉徴収税額にかかる過誤納金は、その源泉徴収税額を納付した源泉徴収義務者(会社や個人事業者などの事業主)に還付するものとされています。

そのため、過誤納金の請求も源泉徴収義務者(会社や個人事業者などの事業主)がおこなうこととなります。

還付、または控除(充当)がある

一般的に、源泉徴収義務者は、納税地の所轄税務署長に一定の請求書を提出することにより、過誤納金の還付を受けることになります。

過誤納金の受け取り方法としては、基本的には銀行口座への振込によります。

また、還付を受ける方法としては、このほかにも、その過誤納金が「給与所得」の源泉徴収税額にかかるものである場合には、

届出書の提出により、その後に納付すべき給与等の源泉徴収税額から控除(充当)するかたちで、過誤納金の還付を受けることもできるようになっています。

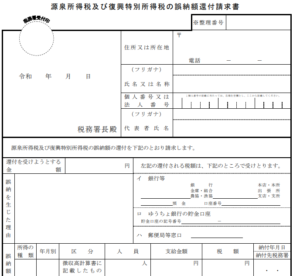

「誤納額還付請求書」の提出

源泉徴収義務者は、納税地の所轄税務署長に「源泉所得税及び復興特別所得税の誤納額還付請求書」を提出して、過誤納金の還付を受けることになります。

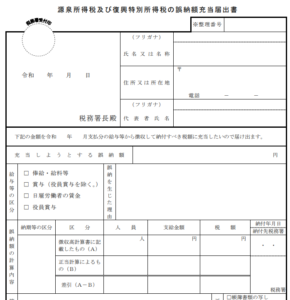

「誤納額充当届出書」の提出

過誤納金が給与等の源泉徴収税額にかかるものである場合には、上記の「源泉所得税及び復興特別所得税の誤納額還付請求書」を提出に代えて、

「源泉所得税及び復興特別所得税の誤納額充当届出書」を提出することにより、その後に納付すべき給与等の源泉徴収税額から控除(充当)するかたちで、過誤納金の還付を受けることもできます。

添付書類

過誤納金の還付、または充当のいずれの場合においても、過誤納金が生じた事実を記載した帳簿書類の写しの添付が必要となっています。

たとえば、総勘定元帳の「預り金」勘定の部分など、該当する部分の提出が必要となります。

また、過誤納金となる税額を納付した際の徴収高計算書の写しの添付も必要となっています。

提出期限

還付請求の提出時期については特に定められていませんが、納付した日から5年間の間に請求をしなければ、時効により請求権が消滅してしまいます。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令や記載者の経験等をもとに概要を記載したものですので、記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については記載者の見解ですので、実際の適用においては必ず個別具体的な内容をお近くの税理士や税務署などにご確認くださいますようお願い申し上げます。