返還されない保証金を支払った場合

返還されない保証金を会社が支払った場合

以前に、「返還しない保証金の収益計上時期」についての記事を記載しましたが、

今回は、その相手方である会社(賃借人)が、「返還されない保証金を支払った」場合の処理について、見てみたいと思います。

税務上の「繰延資産」に該当する

「繰延資産」とは、会社が支出する費用のうち、支出の効果がその支出の日以後1年以上におよぶもので、一定のもの(資産の取得価額になるものや、前払費用を除きます。)をいいます。

会社が、事務所などの建物を賃借するために支払った保証金のうち、償却されて返還されない部分の金額については、

建物を賃借するために支出する権利金等に該当し、繰延資産として取り扱うこととなります。

会計上、長期前払費用等に計上して償却する

繰延資産の会計処理としては、一般的には長期前払費用として貸借対照表に計上して、償却期間にわたって償却することとなります。

償却期間

事務所などの建物を賃借するために支払った保証金のうち、償却されて返還されない部分の金額については、原則5年(60ヶ月)で償却することとなります。

ただし、事務所建物の賃借期間が5年未満であり、更新の際には再び保証金等の支払をすることが契約上明らかであるときは、その賃借期間で償却することとなります。

たとえば、あらかじめ契約で3年間の事務所を賃借すると決まっているものであれば、3年(36ヶ月)で償却をすることとなります。

20万円未満の少額の繰延資産である場合の取り扱い

返還されない保証金等の金で、その契約ごとに支出する金額が20万円未満である場合には、その金額を支出時に費用に計上(損金算入)することができます。

事務所などの建物を賃借するために支払った保証金の償却については、償却されて返還されない部分の金額が20万円未満かどうかで判断すればよいでしょう。

消費税の取り扱い

事務所などの事業用の建物の賃貸借契約の締結や更新に伴う保証金、権利金、敷金または更新料などのうち返還されないものについては、権利の設定の対価とされ、

資産の譲渡等の対価として課税の対象となります。

つまり、事務所を借りる会社側(賃借人)としては、消費税の課税仕入れの対象となります。

なお、契約の終了により返還される部分については、資産の譲渡等の対価には該当しませんので、課税の対象にはなりません。

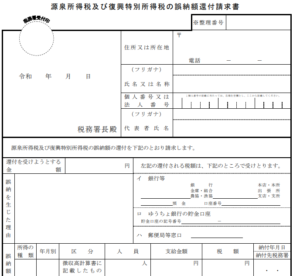

確定申告の際に添付する明細書

繰延資産の償却費を損金に算入する場合には、法人税の確定申告書に、「繰延資産の償却額の計算に関する明細書」を添付する必要があります。

ご覧いただきまして誠にありがとうございました。

※この記事は、作成時点の法令や記載者の経験等をもとに概要を記載したものですので、記載内容に相違が生じる可能性があります。

また、記事中の特に意見部分については記載者の見解ですので、実際の適用においては必ず個別具体的な内容をお近くの税理士や税務署などにご確認くださいますようお願い申し上げます。